# 어쨌든 반도체 수출은 좋았으니..

삼성전자가 도통 반등하지 못하니 반도체 섹터 전반의 주가 분위기도 좋지 않습니다. 그러나 삼성의 HBM이나 최근 블라인드에 많이 이야기되고 있는 내부적인 문제 등은 차치하고 반도체 밸류체인에서 소재 및 부품주들의 실적만 본다면, 3분기에 잘 나올 것 같습니다. 어찌되었든, 3분기 반도체 전체 수출 자체는 굉장히 좋았으니까요.

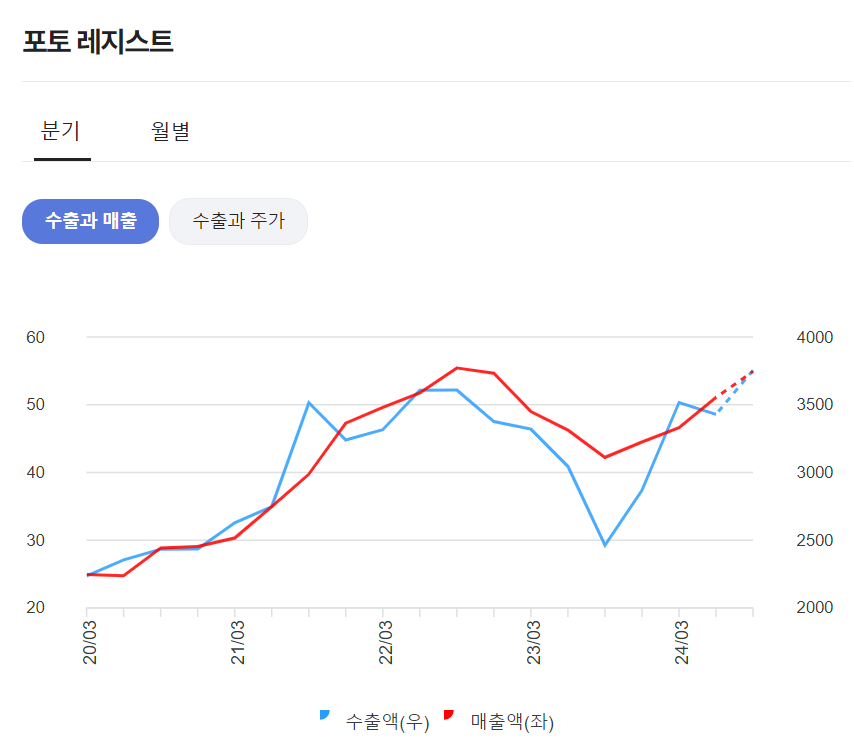

▶동진쎄미켐

3분기 국내 포토레지스트 수출은 QoQ 13.4%, YoY 88.4% 증가했습니다. YoY 기준 성장률은 최근 5년 중 최고 수준입니다. 이전에 가장 성장률이 좋았던 시기는 21년 3분기, YoY 성장률은 75%였습니다. 당시 주가를 보면, 수출 성장률이 좋았음에도 10월부터 12월 중순까지의 주가는 등락을 반복했으나, 12월 중순부터 연말까지는 상당히 좋은 주가 흐름을 보였습니다. 이번에도 수출 성장률과 비교했을 때 주가 낙폭이 상당히 큰데, 시차를 두고 보면 실적에 맞춰 회복하는 모습을 그리지 않을까 생각합니다.

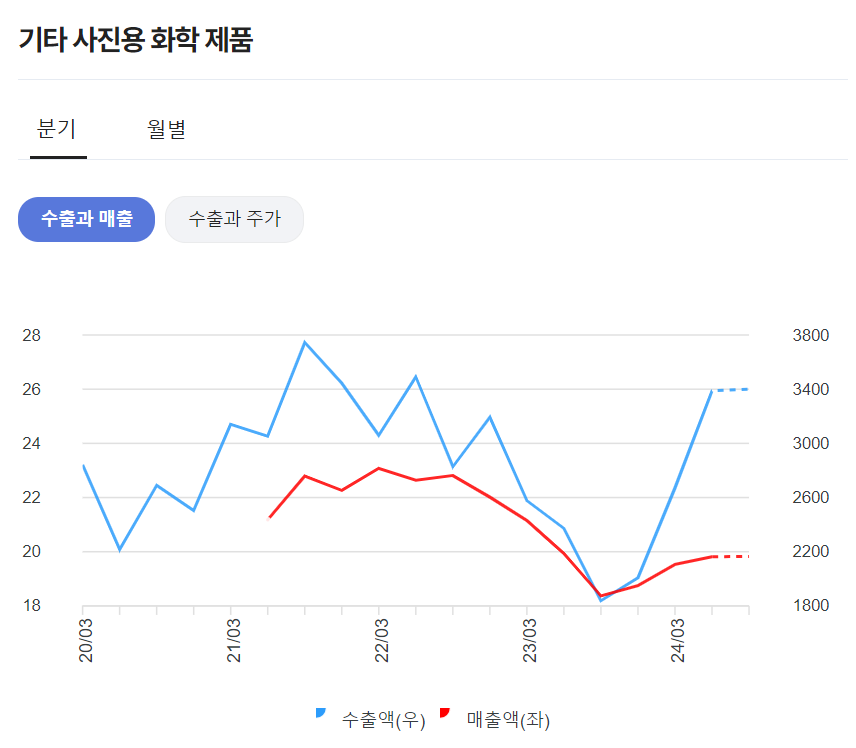

▶ 솔브레인

솔브레인 역시 반도체 제조용 화학제품을 팔고 있어 관련 수출을 살펴보면 3분기 수출은 YoY 43% 증가했습니다. 이 역시 최근 5년 중 최고 수준입니다. 반도체 업황을 그대로 따라가는 회사의 실적은 지난해 3분기를 저점으로 하여 올해 2분기까지 매 분기 올라오는 모습을 보였으며 3분기에도 QoQ 증가하는 그림을 예상합니다. 이에 반해 주가는 6월부터 현재까지 5개월 연속 하락하고 있는데, 호실적을 계기로 반등하기를 기대합니다.

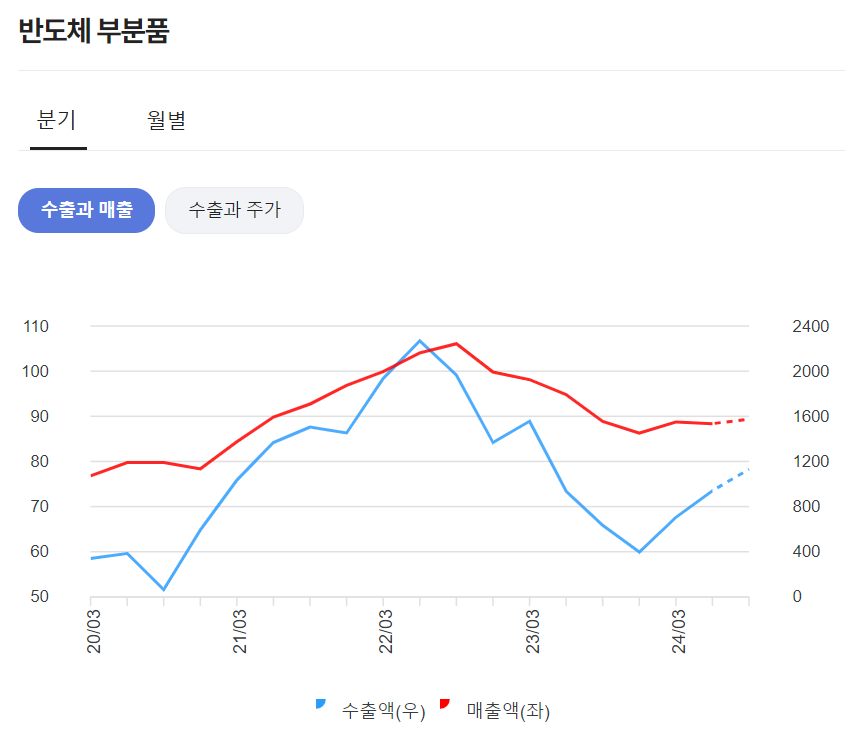

▶ 해성디에스

반도체 재료 사업을 영위하는 해성디에스와 관련한 수출 데이터 역시 3분기 성과가 좋았습니다. QoQ 6.5%, YoY 18.9% 증가하였는데, YoY 성장률은 22년 2분기 이후 2년만에 가장 좋았습니다. 사실 22년 4분기부터 올해 1분기까지가 안 좋았다고 볼 수 있습니다. 회사의 매출도 23년 4분기를 저점으로 올라오고 있는데, 수익성이 계속 하락하고 있는 부분은 주가에 다소 부정적으로 작용하고 있는 것 같습니다. 3분기에는 매출은 QoQ, YoY 모두 개선될 것으로 생각하는데, 수익성도 함께 개선된다면 주가 반등의 발판이 잘 마련될 것 같습니다.

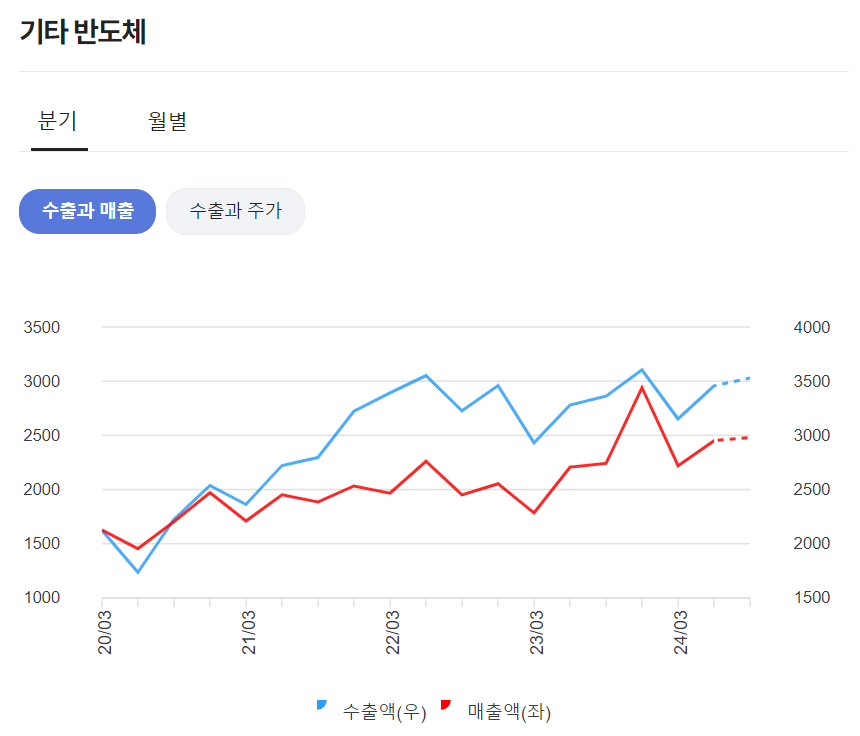

▶ 엠케이전자

본딩와이어, 솔더볼 등 반도체 소재를 생산하는 엠케이전자의 매출 역시 반도체 수출을 그대로 따라갑니다. 다만 연결 기준으로는 중국법인과 한국토지신탁 등 부동산 사업도 높은 비중을 차지하고 있습니다. 최근 중국법인의 성과가 좋아 베이징 거래소의 IPO를 재추진하고 있습니다. 연결 실적에 한국토지신탁과 중국법인의 영향력이 커 회사의 연결 매출과 반도체 수출이 완전 비슷하게 흘러가진 않지만, 전방 산업의 P와 Q 개선은 분명 밸류체인 내 기업들에게 호재로 작용할 것입니다.

10월 31일에는 삼성전자의 3분기 실적발표가 있습니다. 삼성은 10월 8일 잠정실적을 발표하며, 굉장히 이례적으로 사장이 직접 사과까지 하는 일이 있었습니다. 시장 기대대비 실적이 나오지 않았기 때문입니다. 사실 시장 기대를 넘어섰거나 미치지 못한 적은 빈번한데, 주가 부진 때문에 이번에는 직접 사과를 한 것으로 보입니다. 최근 삼성의 주가 하락은 정말 역대급으로 길게 이어지고 있어, 이번 3분기에 주가 부양책을 내놓을 수도 있지 않을까 싶습니다. 이번 실적발표에서 어떤 이야기를 할지 궁금합니다. 잘 정리해보겠습니다.

Leave a Reply

로그인을 해야 댓글을 남길 수 있습니다.